Cosa sta succedendo a livello economico?

Nel primo trimestre dell'anno le probabilità di recessione erano attorno al 20-30%.

Adesso che il quadro economico e anche finanziario inizia a farsi un po' più chiaro, iniziano ad aumentare le probabilità di recessione.

Consapevoli che il futuro non lo può prevedere nessuno, si può imparare a conoscere la storia dei mercati finanziari.

Imparando a fare una sana analisi della propria situazione finanziaria possiamo prepararci a eventi futuri, inaspettati, imprevedibili e purtroppo non auspicabili come quelli che si prospettano in questo momento all'orizzonte.

Il problema qual è? L'abbiamo capito. L'inflazione alle stelle fa sì che le banche centrali debbano agire velocemente perché si sono finalmente accorte che l'inflazione non è un fenomeno transitorio, ma è qualcosa di persistente.

I tassi reali sono negativi da un pezzo e sono negativi di tanto, sette-otto punti percentuali. Questo chiaramente porta degli shock all'intero sistema economico finanziario.

Analizziamo i due possibili scenari futuri

Le persone sono preoccupate, iniziano a consumare meno e notiamo un impatto che questo fenomeno dell'inflazione e dei tassi di interesse sta avendo sui consumi e quindi sulle prospettive economiche future.

Insomma, questa è la sequenza di eventi che adesso mette le banche centrali in una situazione molto complessa. Lo avevamo già anticipato da diverso tempo perché devono alzare i tassi di interesse per contenere l'inflazione.

Abbiamo discusso che ci sono due scenari possibili: Il soft landing, cioè il raffreddamento dell'economia, l’atterraggio dolce dell'inflazione verso valori più sostenibili, nel medio lungo periodo un 2-3% di inflazione sarebbe sostenibile e ragionevole.

Oppure un hard landing, quindi una riduzione drastica dell'inflazione derivante da un velocissimo aumento dei tassi di interesse.

Questi ultimi due scenari fino a pochi giorni fa erano dati a pari livello di probabilità.

Adesso lo scenario hard landing sta risultando potenzialmente quello più probabile, perché purtroppo ci sono stati anche altri fenomeni non dipendenti dalle banche centrali.

La guerra in Ucraina e l'ulteriore lock down causa pandemia da Covid19 in Cina non aiutano il contesto economico. La crescita economica si sta raffreddando molto velocemente e l'aumento dei prezzi sta erodendo il reale reddito delle famiglie.

I redditi non stanno aumentando allo stesso passo del tasso di inflazione, quindi le persone rispetto a un anno fa riescono a permettersi meno cose e di conseguenza consumano meno. Quindi l'economia risulta essere molto più vulnerabile a ulteriori shock negativi futuri.

La Fed di New York ha rilasciato un comunicato in cui dichiara che tramite i suoi modelli previsionali le probabilità di un hard landing possono essere stimate tra le 80 e 90%.

Le probabilità di soft landing, l'altro scenario che ormai abbiamo imparato a conoscere, sono a cavallo del 10-20%. Lo scenario recessivo risulta essere quindi molto più probabile rispetto a qualche tempo fa.

La cosa incredibile per chi conosce i mercati e riesce a fare dei confronti tra periodi economici differenti, è la velocità di deterioramento delle condizioni economiche. In sei mesi è cambiato tutto, ma questa è l'economia.

Analizziamo le stime

Torniamo a fare un veloce ragionamento sull'economia perché dal punto di vista economico andrà peggio prima di iniziare ad andare meglio.

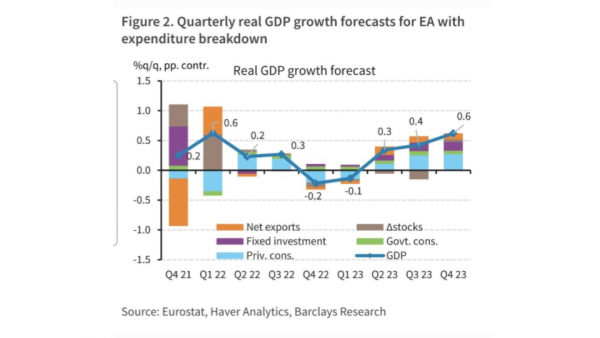

Queste sono le stime di Barclays Research, come vedi nella linea trovi l'andamento del GDP quindi del prodotto interno lordo dell'economia degli Stati Uniti.

Queste sono stime ma è logico aspettarsi qualcosa di simile, è un raffreddamento dell'economia con una contrazione potenzialmente nei prossimi due o tre trimestri, il terzo trimestre del 2022, il quarto del ‘22 e il primo del ‘23. Poi segue un recupero nella seconda parte del 2023.

Uno degli scenari possibili è che l’aumento dei tassi di interesse per compensare l'inflazione porterà ad una recessione di un paio di trimestri che potrebbero essere la seconda metà del 2022 e l'inizio del 2023.

Questo potrebbe portare, dopo che l'inflazione torni sotto controllo, ad un ulteriore stimolo monetario da parte delle banche centrali per stimolare un'economia che adesso è più rallentata rispetto a quanto lo fosse nel 2021.

Quindi uno scenario molto probabile è che i tassi di interesse oggi vengano alzati molto velocemente in modo da stimolare una recessione per poi essere corretti al ribasso dopo un paio di trimestri di contrazione economica per dare nuovo stimolo all'economia.

Oltre il primo trimestre del 2023 non ha senso ragionare, è troppo avanti nel tempo. Dobbiamo fare stime periodiche. Negli ultimi mesi lo scenario è cambiato drasticamente e ogni mese vediamo un ulteriore rilevante aggiornamento della situazione economica finanziaria, ci basta questa visione del futuro.

Le domande che devi porti in questo momento

La prima domanda che si deve porre un investitore, fatto questo aggiornamento economico, è: ma i mercati stanno già scontando questo scenario o no?

La seconda domanda è “cosa deve succedere affinché io torni a mercato? E soprattutto la domanda immediatamente successiva: sarò in grado di tornare a mercato quando ci saranno le condizioni per tornarci?”

Nella maggior parte dei casi la risposta è non so quando tornerò mercato e alla domanda successiva è non avrò il coraggio di rientrare a mercato perché le condizioni di investimento, quello che leggerai sui mercati, sarà molto più ansiogeno, molto più terrificante di quello che puoi notare oggi sui mercati.

Quindi questo approccio alla gestione del portafoglio è contraddistinto da una serie di grossi rischi che la maggior parte degli investitori non sta valutando correttamente. È un fenomeno che si manifesta maggiormente in un pubblico che ha minori competenze finanziarie quindi minori conoscenze relativamente al mondo degli investimenti e dei mercati.